「このままでは子どもの将来が…」と夜も眠れない日々を過ごしていた私が、生活保護を受給しながら借金問題に直面したのは、シングルマザーとしての人生で最も苦しい時期でした。

生活保護費は最低限の生活を守るためのもので、借金返済に充てることはできません。しかし、借金は消えません。そんな絶望的な状況の中で、私が見つけた唯一の道が「自己破産」という選択肢でした。

この記事では、生活保護を受給しながら債務整理を検討している方に向けて、実現可能な方法、費用の捻出方法、そして何より重要な注意点をお伝えします。あなたは一人ではありません。同じ困難を経験した先輩として、一緒に考えていきましょう。

【この記事の結論】生活保護中の借金問題は債務整理で解決できます

| 読者の疑問 | 結論 |

|---|---|

| 生活保護中に債務整理は可能? | 可能です。返済能力がないことを前提とする「自己破産」が、最も現実的で最適な選択肢となります。 |

| 費用は払える? | 実質0円になる可能性が高いです。「法テラス」の立替制度を利用し、生活保護受給中は返済が猶予され、後に返済自体が免除される「償還免除」制度があるためです。 |

| 手続きで最も注意すべきことは? | 生活保護費を絶対に借金返済に充てないこと。不正受給とみなされ、生活保護が打ち切られる最大のリスクになります。弁護士に依頼すれば取り立てはすぐに止まります。 |

| まず、何をすればいい? | 法テラスに対応している弁護士事務所の「無料相談」を利用すること。費用をかけずに、専門家から具体的な解決策を教えてもらえます。 |

生活保護受給中に選べる債務整理の方法|自己破産が現実的な理由

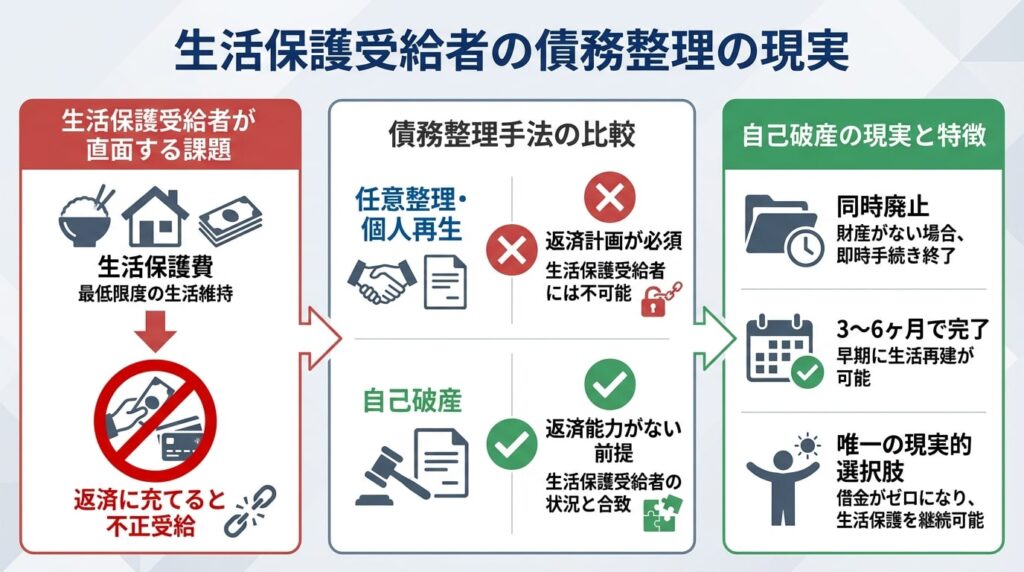

生活保護受給者が直面する「返済能力」という根本的な問題

生活保護費は「最低限度の生活を維持するため」に支給されるため、借金返済に充てることができません。これは単なる制度上のルールではなく、生活保護の根本的な目的に基づいています。生活保護受給者が借金返済に保護費を充てると、「不正受給」と見なされるリスクがあります。

ケースワーカーに知られた場合、保護費の打ち切りや、既に受け取った保護費の返還請求を求められる可能性があります。

この根本的な問題が、生活保護受給者の債務整理を極めて困難にしているのです。なぜなら、ほとんどの債務整理方法は「返済能力がある」ことを前提としているからです。

任意整理・個人再生が基本的に不可能な理由

任意整理は、債権者と交渉して借金を減額し、3~5年かけて返済していく方法です。個人再生は、裁判所に再生計画を認めてもらい、借金を大幅に減額したうえで3~5年かけて返済していく方法です。どちらも「返済計画」を立てることが前提となります。

しかし、生活保護受給者が返済計画を立てることは、制度上ほぼ不可能です。生活保護費から借金返済に充てるお金を捻出することは、「不正受給」と見なされるからです。もし、ケースワーカーに知られれば、保護費の打ち切りや返還請求という最悪の事態を招きます。

私自身も、個人再生を検討したことがあります。持ち家を守りたいという強い願いがあったからです。しかし、弁護士から「生活保護受給中の返済は不正受給扱いになるリスクがある」と説明されて、その道は閉ざされました。

パート収入と副業を合わせれば何とか返済計画を立てられるという状況だったからこそ、個人再生を選択できたのです。生活保護のみの収入では、その選択肢すら持つことができないのです。

自己破産が唯一の現実的な選択肢である理由

自己破産は「返済能力がない」という状態を前提とする手続きです。つまり、生活保護受給者の状況と完全に合致しているのです。

生活保護受給中の自己破産は、ほとんどの場合「同時廃止」という種類になります。これは、管財人(破産財産を管理する人)が選任されず、手続きが簡潔で期間も短いという特徴があります。一般的な自己破産(管財事件)では1年以上かかることもありますが、生活保護受給者の場合は3~6ヶ月程度で終わることがほとんどです。

生活保護受給者が自己破産する際のメリット|生活再建への道

ほぼすべての借金が免除される|心理的な重圧からの解放

自己破産の最大のメリットは「免責」です。税金など一部の例外を除き、消費者金融やクレジットカードの借金はすべてゼロになります。

「来月の返済、どうしよう…」という不安。鳴りやまない督促の電話。夜も眠れない日々。これらすべてから、一気に解放されるのです。

その解放感は、経験した人にしかわかりません。お金の心配なく、安心して眠れる夜が戻ってくる。子どもの前で、親としての余裕を取り戻すことができる。これは、金銭的な価値では計り知れない、人生の質を大きく変える出来事なのです。

生活に必要な最低限の財産は残せる|持ち家や生活用品の保護

「自己破産をしたら、何もかも取られてしまうのでは?」という不安を持つ方は多いです。しかし、そんなことはありません。生活に必要な現金(99万円まで)、家具、衣類、生活必需品は、手元に残すことができます。

私が個人再生を検討した理由は、持ち家を守りたかったからです。子どもたちが生まれた家。思い出がいっぱい詰まった家。それを失うことは、心理的な打撃が大きいと考えていました。しかし、自己破産でも「生活の基盤」は失われないということを知ったとき、心が少し軽くなりました。

生活保護を受給している場合、そもそも高価な財産を持っているケースは少ないと思います。福祉事務所による調査の段階で、既に財産の状況は把握されているはずです。だからこそ、自己破産による財産処分の影響は、極めて限定的なのです。

無職や生活保護受給者でも手続きできる|制度的なハードルの低さ

自己破産は「返済能力がない」ことを前提とする制度です。だからこそ、無職であったり、生活保護を受給していたりしても、問題なく手続きを進めることができます。

むしろ、生活保護受給者は「返済能力がない」という状態が明確に証明されているため、手続きがスムーズに進むケースが多いのです。

多くの相談者さんから聞く言葉があります。「弁護士さんに相談したら、『これなら進められますよ』と言ってくれて、安心した」と。法律は、私たちのような弱い立場の人を守るためにあるのです。

戸籍や住民票に記録が残らない|社会的な偏見への不安の払拭

「戸籍に傷がつく」「住民票に記録される」「選挙権がなくなる」といった話を聞いたことがあるかもしれません。しかし、これらはすべて誤解です。自己破産をしても、戸籍や住民票にその事実が記載されることは一切ありません。選挙権もなくなりません。

唯一、国が発行する「官報」という新聞のようなものに名前と住所が掲載されます。しかし、官報を日常的に見ている一般人は極めて限定的です。実際のところ、周りの人に知られる可能性は、ほぼゼロに近いのです。

私自身も、自己破産後も普通に生活しています。誰からも指摘されたことはありません。社会的な不安は、実際の現実よりもずっと大きなものなのです。

生活保護受給者の自己破産における注意点|失敗を避けるための重要ポイント

生活保護費を借金返済に充てると不正受給扱いになる|最も重要な注意点

これが、最も重要で、最も危険な注意点です。生活保護費は「最低限度の生活を維持するため」に支給されています。これを借金返済に充てることは、制度の趣旨に反します。

ケースワーカーに知られた場合、「不正受給」と判断されます。その結果、生活保護の打ち切りや、既に受け取った保護費の返還請求(最大40%の加算金付き)を求められる可能性があります。

この点を理解するまで、私は本当に葛藤しました。「返済に充てなければ、借金はどんどん膨らんでいくのではないか」という不安。しかし、弁護士から

「自己破産で借金が免除されれば、返済の必要がなくなる。だからこそ、返済に充てることなく、手続きを進めることができるのだ」

と説明されて、その不安は解消されました。

また、ケースワーカーとの関係も重要です。担当のケースワーカーさんと話しやすい関係であれば、債務整理を検討していることを相談してみるのも一つの手です。正直に状況を説明し、連携して進めることで、手続きがスムーズになることもあります。

過払い金が受け取れない可能性|財産と見なされるリスク

2010年以前に高い金利で長く借金をしていた場合、「過払い金」が発生している可能性があります。これは払い過ぎた利息のことで、本来は返還を請求できるものです。

しかし、自己破産の手続きでは、この過払い金が「財産」と見なされます。そのため、過払い金が戻ってきても、それは裁判所に納める費用などに充てられ、自分の手元には残らない可能性が高いのです。

さらに、過払い金を受け取ったことをケースワーカーに届け出ないと、これも不正受給と見なされるリスクがあります。弁護士から「過払い金がある可能性がある」と説明されたときは、本当に驚きました。「せっかく戻ってくるお金なのに…」という思いもありましたが、弁護士の丁寧な説明で、その仕組みを理解することができました。

一部の財産が没収される|処分対象となる財産の具体例

自己破産では、生活に必要な最低限の財産は残りますが、一定以上の高額な財産は処分されます。具体的には、以下のようなものが対象となります。

- 20万円以上の現金

- 自動車(ただし、生活保護受給者の場合、通勤に必要な場合は保護される場合もあります)

- 生命保険の解約返戻金(20万円以上の場合)

- 不動産(持ち家がある場合)

ただし、生活保護受給者は既に福祉事務所による調査を受けているため、処分対象となる高額な財産を持つケースは限定的です。むしろ、「生活に必要な最低限の財産は残せる」という安心感の方が大きいのです。

信用情報機関に事故情報が掲載される|ブラックリストの影響

自己破産により、信用情報機関に「事故情報」が掲載されます。これがいわゆる「ブラックリスト」と呼ばれる状態で、5~10年間はクレジットカードの利用やローン申し込みが困難になります。

見方を変えれば、これは「もうこれ以上借金ができない」ということでもあります。私自身も、クレジットカードが使えなくなったことで、現金でやりくりする習慣が身につき、かえって家計管理が上手になりました。新たな借金を防ぐための、ある種のセーフティーネットと考えることもできます。

生活保護受給者にとっては、「新たな借入を避ける」という観点から、むしろ保護的な側面があるのです。ブラックリストに登録されたことで、無駄な借入を避けられたという実感があります。

官報に個人情報が掲載される|実際の影響の限定性

自己破産の手続きにより、官報(政府の機関紙)に氏名、住所、手続き内容などが掲載されます。これを聞くと、「大変なことになるのでは…」と不安になるかもしれません。

しかし、官報を日常的に閲覧する一般人は極めて限定的です。実際の社会的影響は、最小限なのです。

私自身も、官報掲載を心配していました。しかし、実際には誰からも指摘されることはありませんでした。むしろ、その心配は杞憂だったと感じています。

生活保護受給者の自己破産の費用|法テラスを活用した現実的な費用捻出方法

自己破産に必要な費用の内訳|弁護士費用と裁判所費用

自己破産に必要な費用は、大きく分けて「弁護士費用」と「裁判所費用」の2つです。

弁護士費用の相場は、通常30万~80万円程度です。しかし、法テラスを利用した場合は、約15万5000円(着手金132,000円、実費23,000円)が目安となります。

裁判所費用は、約1500~3000円程度です。ただし、管財事件になった場合は、裁判所に納める予納金が最低でも20万円必要になることもあります。

しかし、生活保護受給者の多くは「同時廃止」となります。この場合、管財人が選任されないため、費用が最小限に抑えられるのです。

法テラスの立替制度|生活保護受給者の最強の味方

ここで、最も重要な制度をご紹介します。それが「法テラス(日本司法支援センター)」の立替制度です。法テラスは「経済的に余裕がない方」を対象とした法律相談・援助制度です。生活保護受給者は、この制度の利用対象者です。

立替制度の仕組みは、こうです。法テラスが弁護士費用を一旦すべて立て替えてくれます。その後、あなたが分割払いで返済していくという形です。

法テラスの存在を知ったとき、私は本当に安心しました。「これなら、費用の心配なく手続きを進められるかもしれない」という希望が生まれたのです。

生活保護受給中の返済猶予と償還免除|費用負担の軽減

さらに素晴らしいのは、ここからです。法テラスに立て替えてもらった費用は、通常は月々5,000円~10,000円程度の分割払いが必要です。しかし、生活保護受給中は、その返済が猶予されます。つまり、返済を待ってもらえるのです。

そして、さらに重要なのが「償還免除」という制度です。免責決定後も生活保護を受給し続けている場合、「償還免除」を申請することで、立替費用の返済が免除される可能性があります。

つまり、生活保護受給者は、実質的に「費用負担ゼロ」で自己破産の手続きを進められる可能性が高いということです。この制度のおかげで、経済的な不安なく手続きを進めることができました。本当に、この国の制度に感謝しています。

弁護士事務所の選び方|法テラス対応事務所の探し方

法テラスの立替制度を利用する場合、「法テラス対応」の弁護士事務所を選ぶ必要があります。

法テラスの公式サイトで対応事務所を検索することができます。複数の事務所に相談し、「相談しやすさ」「説明の丁寧さ」「シングルマザーの事情への理解」などを基準に選ぶことが重要です。

弁護士選びで失敗しないためのポイントをいくつかお伝えします。

まず、初回相談は無料であることがほとんどです。遠慮なく複数の事務所に相談してみてください。その中で、「この人なら信頼できる」と感じた弁護士を選ぶことが大切です。

次に、シングルマザーの事情を理解してくれるかどうかを確認してください。子どもへの説明方法や、生活保護との関係など、あなたの具体的な状況に寄り添ったアドバイスをしてくれるかどうかが重要です。

そして、法テラスの制度について詳しく説明してくれるかどうかも、大切なポイントです。あなたが「費用負担ゼロで手続きを進められる可能性がある」ということを、しっかり説明してくれる弁護士を選びましょう。

費用捻出までの段階的なプロセス|実践的なステップ

「法テラスの利用を決めてから、実際に弁護士費用が立て替えられるまで」の段階的なプロセスをご説明します。

①法テラスへの相談申し込み

まず、お住まいの地域の法テラスに電話で相談申し込みをします。「生活保護を受給していて、借金に困っている」と正直に話せば大丈夫です。

②経済状況の審査

法テラスは、あなたの経済状況を審査します。生活保護受給証明書などの書類を提出する必要があります。生活保護受給者であれば、ほぼ確実に利用対象者として認定されます。

③法テラス対応弁護士の紹介

法テラスが、対応可能な弁護士事務所を紹介してくれます。複数の事務所の中から、あなたが相談したい事務所を選ぶことができます。

④弁護士との相談

紹介された弁護士事務所に相談に行きます。初回相談は無料です。あなたの状況を詳しく説明し、自己破産が適切な方法かどうかを判断してもらいます。

⑤受任契約

弁護士に自己破産の手続きを依頼することを決めたら、受任契約を結びます。この時点で、弁護士が債権者への「受任通知」を送付し、取り立てが止まります。

⑥法テラスへの立替申請

弁護士が、法テラスに立替費用の申請をします。審査を経て、法テラスが弁護士費用を立て替えることが決定されます。

実際に進めた時のスケジュールとしては、①から⑥までで、通常2~4週間程度かかります。その後、弁護士が必要書類の準備を進め、裁判所への申し立てに進むという流れです。

生活保護受給者の自己破産の手続きの流れ|実際に何が起こるのか

弁護士への相談から受任契約まで|最初の一歩

自己破産の手続きは「弁護士への相談」から始まります。初回相談は通常無料であり、この段階で「自分たちの状況が自己破産に適しているか」を判断することができます。

受任契約後、弁護士が債権者への「受任通知」を送付します。この通知が届くと、あなたへの直接の取り立てがすべてストップします。

弁護士に相談した時の不安と、取り立てが止まった時の安心感は、本当に大きなものです。「これでようやく、一息つくことができる…」そう感じたのを覚えています。

必要書類の準備|生活保護受給者が用意すべき書類

自己破産の申し立てに必要な書類は、以下の通りです。

- 陳述書:あなたが自分の状況を説明する書類

- 債権者一覧表:借金をしている会社の一覧

- 財産目録:あなたが持っている財産の一覧

- 生活保護受給証明書:生活保護を受給していることを証明する書類

- 住民票

- 給与明細(あれば)

生活保護受給者の場合、「生活保護受給証明書」が特に重要な書類です。これにより、あなたが「返済能力がない」ことが明確に証明されるからです。

各書類の準備に要する期間は、通常2~3週間程度です。弁護士が丁寧にサポートしてくれるので、「何を用意すればいいのか分からない…」という心配は不要です。

書類準備の大変さと、弁護士の丁寧なサポートについて、私は本当に感謝しています。複雑な書類作成も、弁護士が一緒に進めてくれるので、安心して任せることができました。

裁判所への申し立て|自己破産手続きの開始

弁護士が裁判所に自己破産の申し立てを行い、手続きが正式に開始されます。

生活保護受給者の場合、「同時廃止」となるケースが大多数です。管財人が選任されないため、手続きが簡便で期間も短いという特徴があります。

申し立てから免責決定までの期間は、通常3~6ヶ月です。一般的な自己破産(管財事件)では1年以上かかることもありますが、生活保護受給者はこのような長期化を避けられるケースが多いのです。

裁判所への申し立てが行われた時の心理状態は、複雑なものでした。「本当にこれで大丈夫か…」という不安もありましたが、同時に「ようやく、この苦しみから抜け出すための手続きが始まった」という安心感もありました。

裁判所での審問(面接)|実際に何が起こるのか

自己破産の手続きでは、裁判官との面接(審問)が行われます。ただし、生活保護受給者の場合、審問が簡潔に進むケースが多いです。

審問で問われる内容は、以下のようなものです。

- 「なぜ借金をしたのか」

- 「現在の生活状況はどうか」

- 「財産の有無」

- 「生活保護を受給している理由」

これらは、事前に弁護士と十分に準備できるものばかりです。「難しい法律用語で質問されるのでは…」という心配は不要です。

実際の審問の流れは、思っていたほど厳しくありませんでした。裁判官も、あなたの状況を理解しようとしてくれます。正直に、そして丁寧に答えることが大切です。弁護士も同席してくれるので、安心して臨むことができます。

免責決定から生活再建へ|新しい人生の始まり

裁判官から「免責決定」が下されると、借金の返済義務が全て免除されます。この決定は通常、申し立てから3~6ヶ月後に下されます。

免責決定後の生活には、現実的な影響があります。クレジットカードが使えない、ローンが組めないなど、これまでと異なる生活を余儀なくされます。

しかし、その一方で、「借金から解放された自由」の価値は、計り知れません。毎月の返済に追われる生活から解放され、子どもとの穏やかな時間を取り戻すことができるのです。

免責決定を受けた時の感情は、本当に複雑でした。喜び、安心、そして「これからどうしよう」という新たな不安も。しかし、その後の人生の変化を見ると、この決断は本当に正しかったのだと確信しています。

生活保護受給者が自己破産する際の心理的ハードル|決断を支える視点

自己破産に対する誤解と偏見|「人生が終わる」わけではない

自己破産に対する一般的な誤解があります。「人生が終わる」「社会的に抹殺される」「子どもに影響する」といったものです。しかし、これらは誤解です。自己破産は「法律で認められた借金解決手段」であり、その後の人生を再建するための制度なのです。

世間的な偏見は、確かに存在します。「自己破産した人は…」という言い方をする人もいるでしょう。しかし、実際のところ、自己破産は多くの人が利用する、ごく一般的な制度です。

自己破産に対する世間的な偏見と、実際の現実のギャップは、本当に大きいものです。私の経験から言えば、自己破産後も、普通に生活できます。普通に仕事もできます。普通に子育てもできます。何も変わりません。むしろ、借金という重荷がなくなった分、人生がより豊かになったと感じています。

子どもへの説明|親としての責任と希望の伝え方

シングルマザーとして、子どもに「親が自己破産する」ことをどう説明するかは、極めてセンシティブな問題です。しかし、ここで大切な視点があります。「親が借金から解放されることで、子どもの将来に対する親の不安が軽減される」ということです。

親が借金の苦しみに追いつめられている姿を見せることよりも、親が借金から解放され、笑顔で子どもに向き合うことの方が、子どもにとってはずっと大切なのです。

子どもに説明した時の工夫としては、「親が借金という大きな問題を解決するために、法律の手続きを使う」という説明をしました。子どもの年齢に応じて、理解できるレベルで説明することが大切です。

子どもの反応は、思っていたよりも肯定的でした。「お母さんが頑張ってくれているんだ」という理解を示してくれました。その後の親子関係も、むしろ良くなったと感じています。

決断するまでの葛藤|「今、行動する」ことの重要性

自己破産を決断するまでの心理的な葛藤は、誰もが経験する自然な感情です。「本当にこれで大丈夫か」「他の方法はないか」「失敗したらどうしよう」といった不安ですね。

しかし、借金問題は時間とともに悪化します。利息が膨らみ、督促が激しくなり、精神的な負担は増していくばかりです。

「今、行動することの重要性」を強調したいのです。決断を先延ばしにしていた時間は、本当に後悔しています。あの時、もっと早く行動していれば、子どもにもっと余裕を持って向き合えたのではないか…そう思うことがあります。

しかし、行動に移した後の解放感は、本当に大きなものです。「ようやく、この苦しみから抜け出せるんだ」という希望が生まれるのです。

相談することの勇気|「一人で抱え込まない」ことの価値

多くの人が「弁護士に相談するのが怖い」「法律事務所に行くのが恥ずかしい」という感情を持ちます。

しかし、ここで大切な事実があります。「相談は無料であり、相談したからといって必ず自己破産に進む必要はない」ということです。相談は、あなたの選択肢を広げるためのものです。強制されるものではありません。

初めて法律事務所に相談に行った時の緊張は、本当に大きなものでした。「どんなことを聞かれるのか」「判断されるのではないか」という不安もありました。

しかし、相談後の安心感は、それ以上に大きなものでした。「この人たちなら、信頼できる」「この制度なら、何とかなるかもしれない」そう感じたのです。

「一人で抱え込まないことの価値」は、本当に大きいです。専門家のサポートを受けることで、見える世界が変わります。希望が生まれます。そして、行動する勇気が湧いてくるのです。

よくある質問(FAQ)

Q1: 生活保護を受給していても自己破産できますか?

はい、できます。むしろ、生活保護受給者は「返済能力がない」という状態を前提とする自己破産の手続きに最も適しています。生活保護受給中の自己破産は「同時廃止」となり、手続きが簡便で期間も短いという特徴があります。私自身も生活保護を受給しながら自己破産の手続きを進めることができました。

Q2: 生活保護費を借金返済に充てるとどうなりますか?

生活保護費を借金返済に充てることは、制度上認められていません。ケースワーカーに知られた場合、「不正受給」と判断され、生活保護の打ち切りや、既に受け取った保護費の返還請求(最大40%の加算金付き)を求められる可能性があります。これは自己破産後も同じです。自己破産で借金が免除されても、生活保護費を返済に充てることはできません。

Q3: 法テラスの立替費用は本当に免除されるのですか?

生活保護受給中は返済が猶予されます。さらに、免責決定後も生活保護を受給し続けている場合、「償還免除」を申請することで、立替費用の返済が免除される可能性があります。ただし、「生活保護受給していることのみを理由に必ず免除される」わけではなく、個別の審査が行われます。詳しくは法テラスに相談することをお勧めします。

Q4: 自己破産すると、その後クレジットカードは使えなくなりますか?

はい、自己破産により信用情報機関に事故情報が掲載され、5~10年間はクレジットカードの利用やローン申し込みが困難になります。ただし、生活保護受給者にとっては「新たな借入を避ける」という観点から、むしろ保護的な側面があります。実際に、ブラックリストに登録されたことで、無駄な借入を避けられたという実感があります。

Q5: 自己破産すると、子どもに影響しますか?

自己破産は親の債務に関する手続きであり、子どもの学校進学や就職に直接的な影響を与えることはありません。ただし、親としては「子どもにどう説明するか」という心理的な課題に直面することになります。重要なのは、「親が借金から解放されることで、子どもの将来に対する親の不安が軽減される」という視点を持つことです。

Q6: 生活保護受給者が自己破産する場合、弁護士費用はいくらですか?

法テラスを利用した場合、弁護士費用は約15万5000円が目安です。ただし、生活保護受給中は返済が猶予され、免責決定後も生活保護を受給し続けている場合は返済が免除される可能性があります。つまり、実質的には「費用負担ゼロ」で自己破産手続きを進められる可能性があります。

Q7: 自己破産の手続きにはどのくらいの期間がかかりますか?

生活保護受給者の場合、通常は「同時廃止」となるため、申し立てから免責決定までは3~6ヶ月程度です。一般的な自己破産(管財事件)は1年以上かかることもありますが、生活保護受給者はこのような長期化を避けられるケースが多いです。

Q8: 自己破産後、生活保護は受け続けられますか?

はい、自己破産は借金の返済義務を免除する制度であり、生活保護は最低限の生活を保障する制度です。両者は独立しており、自己破産したからといって生活保護の受給資格がなくなることはありません。むしろ、借金から解放されることで、生活保護の受給をより安定的に継続できるようになります。

まとめ

生活保護を受給しながら借金問題に直面することは、極めて困難な状況です。しかし、その状況から抜け出す方法は存在します。それが「自己破産」という選択肢です。

生活保護受給者にとって、自己破産は「人生が終わる」のではなく、「新しい人生の始まり」です。法テラスの立替制度を活用すれば、経済的な不安なく手続きを進めることができます。

何より重要なのは、「一人で抱え込まない」ことです。弁護士に相談し、専門家のサポートを受けることで、借金問題は必ず解決できます。あなたの子どもの未来のために、今、一歩を踏み出してください。

生活保護の相談窓口や法テラスへの相談申し込みは、無料です。躊躇せず、まずは相談してみることをお勧めします。