「このままでは、あの子の将来を私が潰してしまう…」

3年前、400万円の借金を抱え、個人再生を決断した夜、私は小学生の息子の寝顔を見ながら涙が止まりませんでした。

あなたも今、同じように子供への影響を心配し、不安で胸が張り裂けそうな思いをしているのではないでしょうか。

大丈夫です。

結論から言うと、債務整理が子供の将来に直接的な悪影響を及ぼすことはほとんどありません。

この記事では、法律の難しい話だけでなく、実際に個人再生を経験したシングルマザーである私が、子供の進学や就職、結婚への本当の影響と、奨学金の問題、そして何より「子供との向き合い方」まで、実体験を交えてすべてお話しします。

この記事を読めば、あなたの不安はきっと軽くなるはずです。

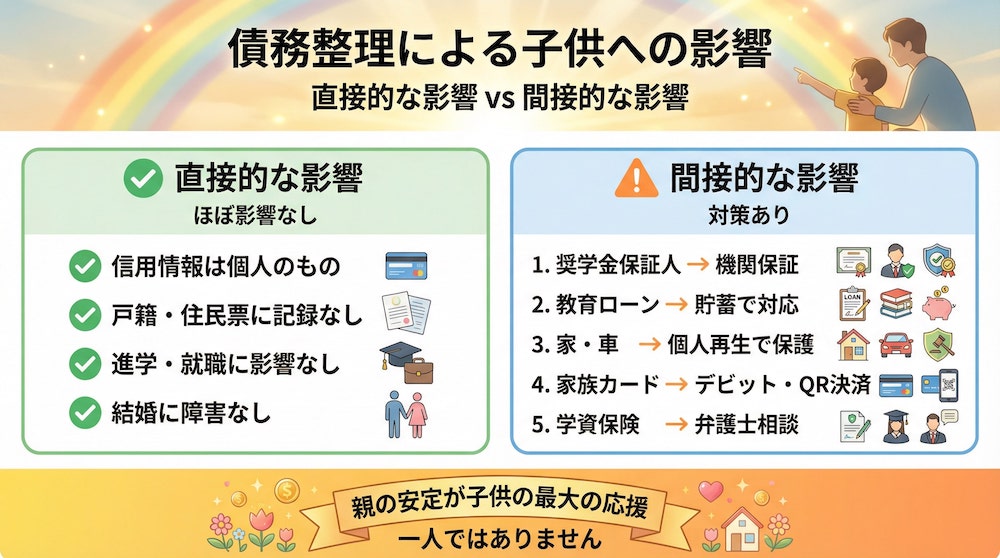

【この記事の結論】親の債務整理、子供の将来への影響は?

| 影響の種類 | 具体的な内容と対策 |

|---|---|

| 直接的な影響 | 進学、就職、結婚など将来への直接的な影響はほぼゼロです。 ・信用情報はあくまで個人単位で、家族には影響しません。 ・戸籍や住民票に記録が残ることも一切ありません。 |

| 間接的な影響 | ただし、5つの間接的な影響に注意が必要です。 ・奨学金の「保証人」になれない(→対策:機関保証制度を利用) ・教育ローンの審査が通らない ・家や車を失う可能性がある(自己破産の場合) ・家族カードが使えなくなる ・学資保険を解約する必要がある場合も |

【結論】債務整理が子供の将来に与える直接的な影響はほぼゼロ

まず、一番お伝えしたい大切なことです。

親が債務整理をしたからといって、それがお子さんの将来の選択肢を法的に狭めることは、基本的にありません。

多くの人が誤解しているポイントを、一つひとつ解説していきます。

信用情報はあくまで個人のもの。家族には移りません

債務整理をすると、信用情報機関に事故情報が登録され、いわゆる「ブラックリスト」の状態になります。

しかし、この信用情報は完全に個人単位で管理されています。

親が債務整理をしても、お子さんの信用情報に傷がつくことは一切ありません。

私自身がブラックリストの状態になりましたが、息子の将来には全く関係ないと弁護士さんから説明を受けたとき、どれだけ救われたか分かりません。

将来、お子さんがクレジットカードを作ったり、ローンを組んだりする際に、親の過去が影響することはないので安心してください。

戸籍や住民票に記録が残ることも一切なし

「債務整理をしたら、戸籍や住民票に何か記録が残ってしまうのでは?」と心配される方もいますが、そのようなことは絶対にありません。

債務整理は個人の経済的な問題であり、公的な身分を証明する書類に記載される情報ではないのです。

私も手続き後に役所で住民票を取得する機会がありましたが、当然ながら何も記載されておらず、特別な対応をされることもありませんでした。

就職や結婚の際に戸籍謄本などを提出することがあっても、そこから過去の債務整理が知られる心配は皆無です。

子供の進学や就職活動で不利になることはない

お子さんの進学先や就職先が、親の信用情報を調査することは、個人情報保護の観点から固く禁じられています。

したがって、親が債務整理をしたことを理由に、入学を拒否されたり、採用選考で不利益を被ったりすることはありえません。

もし万が一、親の経済状況を理由に不当な扱いを受けたと感じたら、それは許されないことです。

お子さんには、堂々と自分の実力で未来を切り拓いていってほしいと伝えましょう。

参考: 信用情報の利用|CICとは|指定信用情報機関のCIC

子供の結婚に法的な障害はまったくない

親の債務整理が、お子さんの結婚に法的な障害となることは一切ありません。

結婚は、あくまで当人同士の意思によって成立するものです。

むしろ、借金問題を先延ばしにする方が、家計が不安定な状態が続き、結果的にお子さんの将来の家庭に心配をかけてしまうかもしれません。

債務整理によって家計を健全化し、親であるあなたが経済的にも精神的にも安定することこそが、お子さんの幸せな未来への一番の応援になると私は信じています。

【要注意】債務整理で子供に「間接的な影響」が出る5つのケースと私の乗り越え方

直接的な影響はほぼゼロですが、注意すべき「間接的な影響」はいくつか存在します。

しかし、これらはすべて事前に対策を知っておけば乗り越えられるものです。

私の実体験も交えながら、具体的な解決策を解説します。

ケース1:【最重要】奨学金の「保証人」になれない問題

これは、お子さんの進学を控える親御さんが最も心配される点だと思います。

債務整理をすると、信用情報に事故情報が登録されるため、約5年~10年間はローンやクレジットの審査に通りにくくなります。

そのため、お子さんが奨学金を借りる際の「人的保証(連帯保証人・保証人)」になることはできません。

私の解決策:「機関保証」制度を使えば大丈夫!

しかし、ここで諦める必要は全くありません。

日本学生支援機構(JASSO)などの奨学金には、「機関保証」という制度があります。

これは、一定の保証料を支払うことで、保証機関(JESSなど)が連帯保証をしてくれる仕組みです。

私も将来の息子の進学に備えて、この制度について詳しく調べました。

確かに保証料(奨学金から毎月天引きされる形が多い)はかかりますが、親が保証人になれなくても、子供が学ぶ機会を諦める必要は全くないのです。

多くの学生がこの制度を利用しているので、安心してください。

もう一方の親や親族にお願いする方法も

もし、離婚した相手や両親、兄弟など、債務整理をしていない安定した収入のある親族がいれば、その方にお願いするという選択肢もあります。

ただし、保証人には返済の義務が伴うため、お願いする際は誠意をもって事情を説明し、十分に理解を得ることが大切です。

ケース2:教育ローンの審査が通らない

奨学金と混同されがちですが、「教育ローン」は親が契約者となって金融機関からお金を借りるものです。

そのため、債務整理後のブラックリスト期間中は、国や民間の教育ローンの審査に通ることは非常に困難になります。

私の解決策:児童手当の積立や学資保険の見直しで備える

ローンに頼れないからこそ、計画的な資金準備が重要になります。

私は個人再生の手続き後、それまで借金返済に充てていた月々数万円が浮いたので、その分を「教育費用」として別の口座に積み立てるようにしました。

また、国から支給される児童手当も、生活費には組み込まずに全額貯蓄に回しています。

すぐに大きな金額にはならなくても、コツコツ続けることが将来の大きな助けになります。

ローンに頼らない家計を作る良い機会だと、前向きに捉えることが大切です。

ケース3:持ち家や車がなくなる可能性(自己破産の場合)

債務整理の中でも「自己破産」を選択した場合、一定以上の価値がある財産(目安として20万円以上)は処分され、債権者への返済に充てられます。

そのため、持ち家や車を手放さなければならなくなり、お子さんの生活環境が大きく変わってしまう可能性があります。

私の解決策:「個人再生」なら家を残せる可能性も

「この家だけは、息子のためにどうしても守りたい」

その一心で、私が選んだのが「個人再生」でした。

個人再生には「住宅ローン特則(住宅資金特別条項)」という制度があり、一定の条件を満たせば、住宅ローンはそのまま支払いを続け、それ以外の借金だけを大幅に減額してもらうことが可能です。

手続きは自己破産より複雑で、弁護士費用も高くなる傾向がありますが、子供の生活環境を変えずに済んだのは、私にとって何より大きなメリットでした。

ケース4:家族カードが使えなくなる

債務整理をした本人が契約者(本会員)となっているクレジットカードは、強制的に解約されます。

それに伴い、そのカードに紐づいている「家族カード」も利用できなくなります。

高校生や大学生のお子さんに家族カードを持たせている場合は、急に使えなくなって困ることがないよう、事前に伝えておく必要があります。

私の解決策:デビットカードやスマホ決済への切り替え

クレジットカードが使えなくなっても、決して不便な生活になるわけではありません。

私もこれを機に、キャッシュレス生活を見直しました。

- デビットカード: 銀行口座から即時引き落とされるため、使いすぎる心配がありません。審査なしで作れるものがほとんどです。

- スマホ決済(QRコード決済): 銀行口座や現金でチャージして使えば、クレジットカードは不要です。

むしろ、お金の流れが分かりやすくなり、家計管理が楽になったと感じています。

お子さんにも、これを機にお金の管理方法を教える良い機会になりますよ。

ケース5:学資保険を解約しなければならない場合

お子さんの将来のために積み立ててきた学資保険も、債務整理の種類によっては資産とみなされ、解約を求められるケースがあります。

特に自己破産の場合、解約返戻金が20万円を超える学主保険は、原則として解約の対象となります。

私の解決策:弁護士に相談し、子供のための資産だと主張する

まず、手続きを依頼する弁護士や司法書士に、学資保険があることを正直に伝え、残したいという意思を強く伝えましょう。

裁判所の判断にもよりますが、「子供の将来のための教育資金であり、生活再建に不可欠な財産」であることを丁寧に主張することで、例外的に手元に残せる(自由財産の拡張が認められる)可能性もあります。

私の場合は幸いにも解約返戻金が少額だったため問題ありませんでしたが、友人は弁護士さんと相談し、子供のための教育資金であることを家計の状況と合わせて具体的に説明したそうです。

諦めずに、まずは専門家に相談することが重要です。

【体験談】私が債務整理について子供に話したタイミングと伝え方

法律的な影響以上に、親として悩むのが「子供にどう伝えるか」ということだと思います。

私も本当に悩みました。

ここでは、私が実際にどうしたかをお話しします。

なぜ正直に話すことを選んだのか

最初は、息子に何も言わずに手続きを進めようと思っていました。

余計な心配をかけたくなかったからです。

でも、弁護士事務所からの郵便物が届いたり、日々の生活で節約をお願いしたりする中で、何かを隠していること自体が、かえって息子を不安にさせてしまうのではないかと感じ始めました。

嘘をついてビクビクしながら暮らすよりも、「お母さん、今ちょっと大変だけど、あなたのために頑張るからね」と正直に伝えた方が、子供も安心すると思ったのです。

子供の年齢に合わせた伝え方のポイント

当時、息子は小学生でした。

「債務整理」や「個人再生」なんて難しい言葉は使いません。

息子が不安にならないよう、言葉を選んで、このように伝えました。

「うちのお金のお財布が、ちょっと風邪をひいちゃったみたいなんだ。だから、お財布が元気になるまで、みんなで少しだけ節約を頑張ろうね。でも、ご飯が食べられなくなるとか、このおうちに住めなくなるとか、そういう心配は絶対にないから安心してね。お母さんが頑張って、すぐにお財布を元気にするから!」

ポイントは、「不安にさせないこと」「親の責任であることを明確にすること」「未来は明るいと伝えること」の3つです。

絶対に伝えてはいけないNGワード

伝える際に、絶対に言ってはいけない言葉があります。

それは、子供に罪悪感を抱かせる言葉です。

- 「あなたの学費のせいで…」

- 「もっと〇〇を我慢してくれたら…」

借金問題は、100%大人の責任です。

どんな理由があっても、その責任を子供に転嫁するような言い方は絶対にしてはいけません。

話した後の子供の変化と親子の絆

正直に話して、本当によかったと思っています。

息子は私の話をじっと聞いて、「わかった」と頷いてくれました。

そして、その日から「僕もお菓子我慢する!」「電気はすぐ消すね!」と、健気なほど協力的になってくれたのです。

あの一言で、「私は一人じゃないんだ」と心から思えました。

大変な状況を親子で共有したことで、かえって私たちの絆は深まったと感じています。

債務整理後の生活で子供のためにできること

債務整理はゴールではなく、新しい生活のスタートです。

借金返済から解放された後、子供のためにできることはたくさんあります。

私が実践した「無理しない節約術」

返済がなくなったからといって、すぐに贅沢ができるわけではありません。

でも、切り詰めるだけの生活では心が疲れてしまいます。

私は、親子で楽しみながらできる節約を心がけました。

- ゲーム感覚で食費管理: 「今週の食費チャレンジ!」と目標を立て、クリアできたら週末に少しだけ好きなデザートを買う。

- 図書館をフル活用: 本やDVDをたくさん借りれば、お金をかけずに休日を楽しめます。

- ポイ活: ポイントサイトやアプリを上手に活用して、日用品やお菓子と交換する。

お金をかけなくても、工夫次第で生活は豊かになります。

お金について話せる親子関係を築く

この経験があったからこそ、息子にはお金で苦労してほしくないと心から思うようになりました。

債務整理をきっかけに、お小遣いの管理方法や、物を大切にすること、欲しいものと必要なものの違いなど、お金に関する話をオープンにするようになりました。

これは、私にとって一番の「怪我の功名」だったかもしれません。

利用できる公的支援はすべて活用する

特にシングルマザーの場合、利用できる公的支援制度はたくさんあります。

恥ずかしがらず、頼れるものには頼りましょう。

- 児童扶養手当

- 就学援助制度(学用品費や給食費の援助)

- ひとり親家庭等医療費助成制度

お住まいの自治体の役所の窓口で相談すれば、利用できる制度を教えてくれます。

一人で抱え込まず、社会のサポートを上手に活用することが、子供との安定した生活を守ることに繋がります。

よくある質問(FAQ)

Q: 親が自己破産したら、子供は奨学金を借りられませんか?

A: いいえ、借りられます。親が保証人になる「人的保証」は難しいですが、保証機関が保証人になる「機関保証制度」を利用すれば、親の信用情報に関係なく奨学金を申請できます。実際に多くの学生がこの制度を利用していますので、安心してください。

Q: 債務整理したことが、子供の就職先にバレることはありますか?

A: 絶対にありません。企業が採用活動で親の信用情報を調査することは法律で禁じられています。 戸籍や住民票にも記載されないので、バレる心配は一切ありません。

Q: 債務整理をすると、子供名義の預金も差し押さえられますか?

A: いいえ、差し押さえられません。あくまで債務整理の対象は、手続きをする親本人の財産だけです。お子さん自身が貯めたお年玉や、お子さん名義の口座のお金は守られます。

Q: 離婚した相手が債務整理した場合、子供の養育費に影響はありますか?

A: 養育費の支払い義務は、自己破産をしても免除されません。 これは「非免責債権」といい、法律で保護されています。ただし、個人再生の場合は相手の収入状況によって減額される可能性はあります。もし支払いが滞るようなことがあれば、早めに弁護士に相談することをおすすめします。

Q: 債務整理を家族に内緒で進めることはできますか?

A: 裁判所を通さない「任意整理」であれば、家族に知られずに進められる可能性は高いです。 しかし、家計全体の書類を裁判所に提出する必要がある「個人再生」や「自己破産」を、同居家族に内緒で進めるのは非常に難しいでしょう。 私の経験からも、正直に話して協力を得ることが、生活再建への一番の近道だと思います。

まとめ

子供への影響を心配して、今日まで一人で苦しい胸の内を抱えてきたことと思います。

ですが、もう一度お伝えします。

債務整理は、子供の未来を奪うものではなく、むしろ守るための、前向きな一歩です。

法的な影響はほとんどなく、奨学金などの問題にも必ず解決策はあります。

何より大切なのは、借金問題を解決し、親であるあなた自身が笑顔を取り戻すこと。

その笑顔こそが、子供にとって一番の安心材料になるはずです。

かつての私のように、出口の見えないトンネルにいるように感じているかもしれません。

でも、勇気を出して専門家に相談してみてください。

必ず光は見えてきます。

あなたは、一人ではありません。